Os investimentos em previdência têm como característica um largo horizonte de maturação. Neles, importa muito mais o desempenho em longo prazo (5, 10 ou 20 anos) do que a rentabilidade determinada pelas condições de curto prazo. Dito isso, é natural que as pessoas fiquem apreensivas e curiosas sobre como a conjuntura está afetando suas reservas. Vejamos como o atual cenário de alta da inflação e de taxa de juros está afetando os investimentos do Plano CD RUMOS.

Mas lembre-se: o importante é manter a calma e a disciplina, investindo com regularidade no perfil mais adequado às suas características, independentemente da conjuntura de curto prazo. Você pode rever as orientações da RUMOS sobre como escolher o seu perfil de investimentos a aqui.

Perfil Curto Prazo

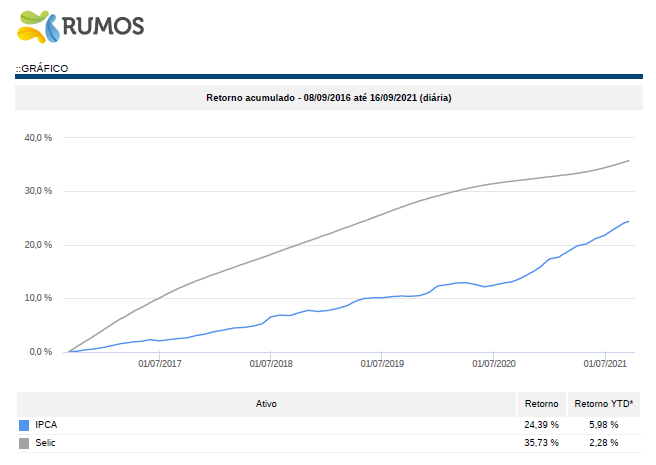

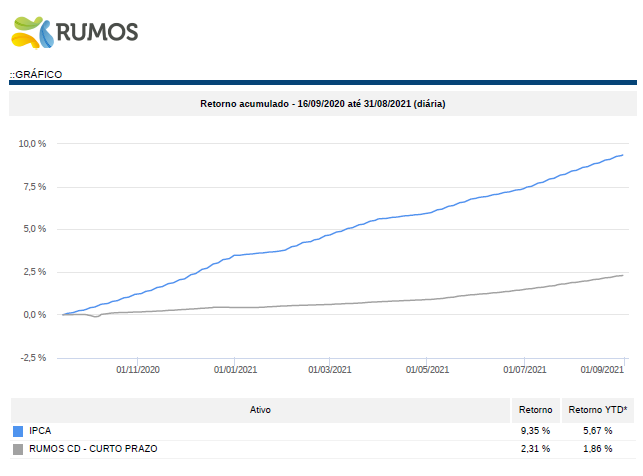

Esse perfil investe principalmente em títulos de renda fixa pós-fixada emitidos pelo Tesouro Nacional e vinculados à taxa Selic (LFT – Letras Financeiras do Tesouro ou Tesouro Selic). Em troca de uma expectativa de menor rentabilidade em longo prazo, o Perfil Curto Prazo oferece bastante estabilidade, já que muito raramente apresenta um episódio de rentabilidade mensal negativa. Nos últimos 12 meses, a alta da taxa Selic não acompanhou a velocidade dos aumentos de preços. Assim, nesse período o Perfil Curto Prazo “rendeu menos que a inflação”. O seu desempenho futuro, no entanto, tende a ser favorecido pela alta da Taxa Selic. O histórico desse tipo de investimento também indica uma expectativa de rentabilidade superior à inflação em prazos mais longos.

Perfis 0, 15, 30 e 50

Os demais perfis de investimentos do Plano CD RUMOS investem em diferentes proporções nos segmentos de Renda Fixa e Composto, conforme explicamos aqui. Os algarismos que compõem o nome do perfil indicam o seu percentual médio de alocação no Segmento Composto (o Perfil 15, por exemplo, investe em média 15% do seu patrimônio no Segmento Composto).

-Segmento Renda Fixa: esse segmento investe principalmente em títulos de renda fixa pré-fixada indexados à inflação, emitidos pelo Tesouro Nacional (NTN-B ou Tesouro IPCA+ com juros semestrais). Em troca de uma maior expectativa de rentabilidade em longo prazo, se comparada à oferecida pelo Perfil Curto Prazo, esse tipo de investimento demanda tolerância a episódios de rentabilidade negativa mensal, que são frequentes (em média, 1 a cada 4 meses apresenta rentabilidade negativa).

Como são vinculados ao IPCA, os investimentos desse segmento constituem uma boa proteção contra a inflação no longo prazo. Mas a renda fixa pré-fixada “dá negativo”, ou seja, apresenta perdas, quando as taxas de juros sobem. Nos últimos 12 meses, esse efeito da alta das taxas de juros foi mais significativo que a proteção contra a inflação e o Segmento Renda Fixa sofreu perdas.

Mas, juros mais altos também vêm associados a oportunidades de compra de títulos mais rentáveis, que a RUMOS tem aproveitado e que alimentam uma expectativa de melhor rentabilidade futura. O histórico desse tipo de investimento também indica uma expectativa de rentabilidade significativamente superior à inflação em prazos mais longos.

-Segmento Composto: os perfis 15, 30 e 50 investem parte do seu patrimônio nesse segmento, que é formado por investimentos em renda variável (ações) e investimentos no exterior.

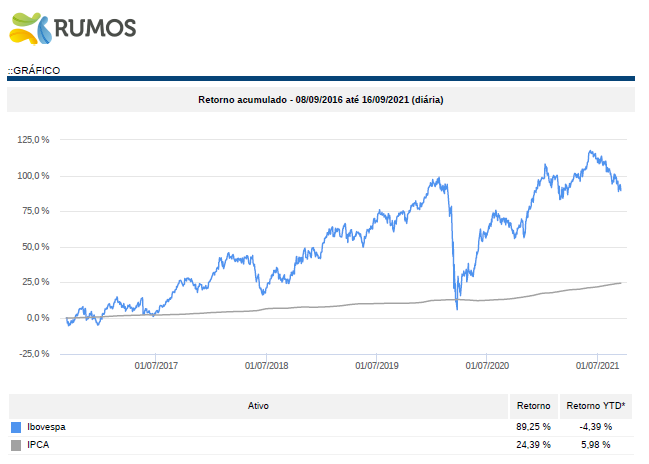

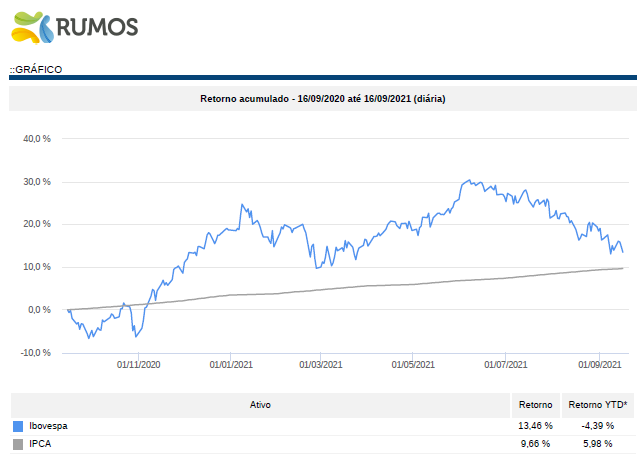

– Ações: são a menor parcela do capital de uma empresa. Quem investe em ações pode ter participação nos lucros obtidos pelas empresas e ganho com a valorização da ação na hora da venda. A RUMOS investe numa cesta de ações praticamente idêntica à que compõe o Índice Ibovespa e, assim, o desempenho dos seus investimentos nessa área é bem próximo ao publicado para o índice. Esse tipo de aplicação tende a oferecer boa proteção contra a alta da inflação no longo prazo e essa expectativa tem sido confirmada. A alta dos juros, no entanto, tende a afetar negativamente a expectativa de rentabilidade dos investimentos em renda variável.

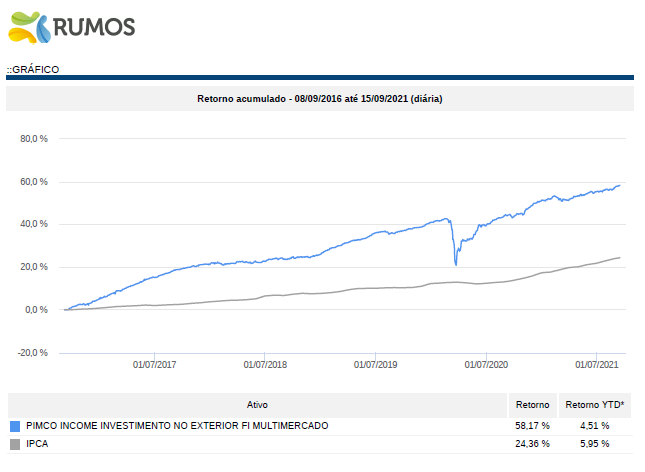

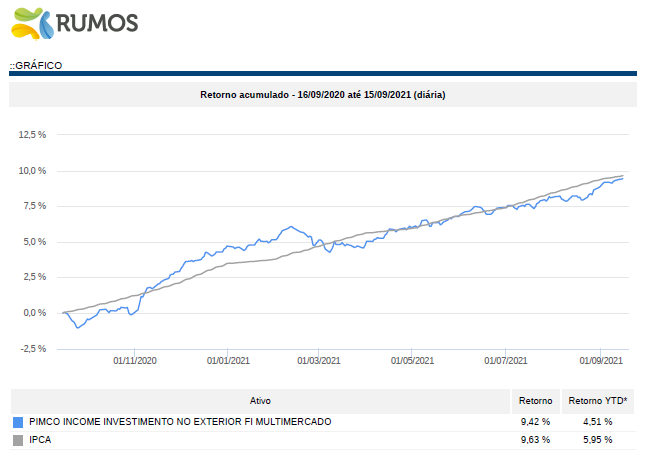

– Investimentos no exterior: os perfis 15, 30 e 50 investem cerca de 8% dos seus patrimônios em cotas de um fundo que compra títulos de renda fixa de governos e de empresas no mundo todo (PIMCO INCOME FUNDO DE INVESTIMENTO MULTIMERCADO INVESTIMENTO NO EXTERIOR, CNPJ 23.720.107/0001-00). Esse fundo conta com proteção cambial (“hedge”). Se o dólar “cair” (se desvalorizar), o fundo recebe uma compensação contratada justamente para essa proteção. Em compensação, o fundo também não ganha quando o dólar “sobe” (se valoriza).

Nos últimos 12 meses, os investimentos no exterior da RUMOS ofereceram proteção razoável contra a inflação. O histórico desse tipo de investimento também indica uma expectativa de rentabilidade superior à inflação em prazos mais longos.

Você pode conferir a rentabilidade dos investimentos da RUMOS na Área do Participante ou aqui.